1950-1980-е гг. были периодом стремительного развития реального сектора японской экономики, за которым последовал не менее бурный рост фондового рынка. Последний представлен несколькими индексами, но первым и главным на сегодня остается Nikkei 225.

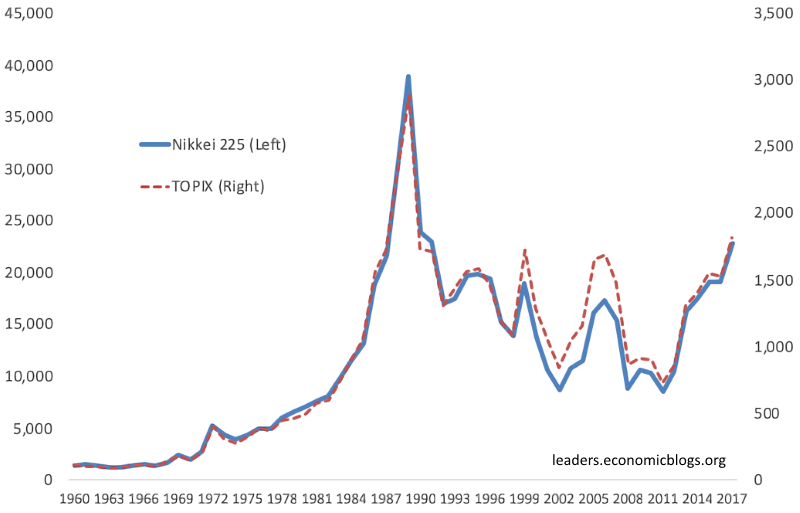

Все, кто хотя бы немного интересуются японским фондовым рынком, знают его особенность. Своего пикового значения в 38,915.87 пунктов индекс никей достиг 29 декабря 1989 года, после чего последовал обвал и длительная стагнация японской экономики. Даже сегодня, спустя почти 30 лет, он еще не достиг уровней конца 1980-х – на дату написания статьи его значение составляет менее 22 тысячи пунктов.

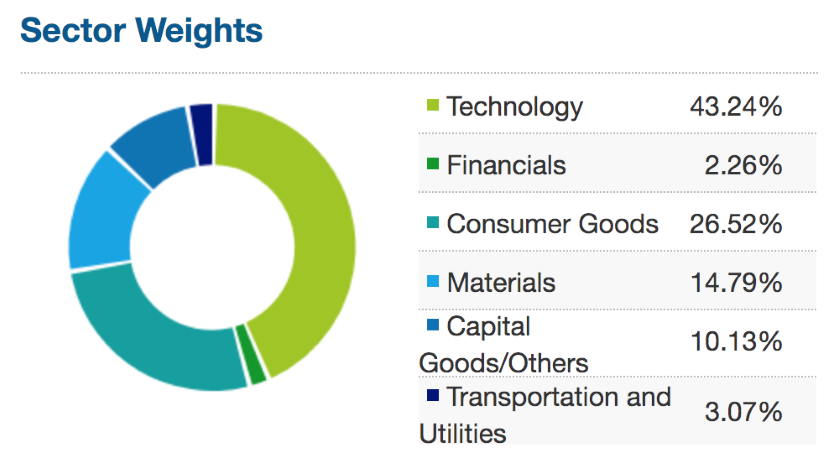

Капитализация индекса по состоянию на начало 2016 составляла $4,5 триллиона, причем почти $400 млрд из них приходится на 10 самых крупных компаний в составе индекса. Почти половину индекса (43%) составляют акции технологических компаний:

В этой статье мы рассмотрим историю индекса, его состав и динамику начиная с 1950-х годов.

История индекса Nikkei

Показатель, известный сейчас как Nikkei 225, начали рассчитывать в мае 1949 года. Изначально он носил название TSE Adjusted Stock Price Average и стартовал на Токийской фондовой бирже со значения в 100 пунктов. По способу расчета это было простое средневзвешенное значение стоимости акций 225 самых крупных компаний, торгуемых в первой секции Токийской фондовой биржи. Такая методика делает его очень похожим на старейший в мире биржевой индекс – Dow Jones, с той лишь разницей, что в состав Dow Jones входит значительно меньшее число компаний.

На тот момент создание индекса было одной из инициатив по восстановлению и индустриализации японской экономики. Страна частично лежала в руинах и всего четыре года назад перенесла первые в истории ядерные атаки – но именно с самого дна и начинается наиболее впечатляющий рост.

Состав Nikkei 225 пересматривается один раз в год, в сентябре. Основу индекса, так же как и в случае с Dow Jones, составляют компании реального сектора экономики: промышленность, строительство, транспорт, недвижимость, энергетика и финансы.

Имена ряда компаний, входящих в индекс, уже много лет у всех на слуху. Вот к примеру перечень фирм, входящих в сектор Nikkei “Автомобильная промышленность”: Honda, Mazda, Mitsubishi, Nissan, Suzuki, Toyota. Полный актуальный состав индекса Nikkei здесь.

- С 1970 года никей рассчитывает и публикует газета Nihon Keizai Shimbun. Собственно, название индекса это сокращение от имени газеты.

- В 1975 году Nikkei inc. получает эксклюзивное право на пользование методикой расчета и название Dow Jones и с этого момента назывался Nikkei Dow-Jones Stock Price Average.

- С 1982 года стартует начало расчетов Nikkei Dow-Jones 500 Stock Average.

- В 1985 году начинаются расчеты Nikkei Over-the-Counter Stock Average (позднее известный как JASDAQ – японский индекс компаний сектора высоких технологий). Из названия “Nikkei” исчезает «Dow Jones», а его расчеты начинают производиться в режиме реального времени: 1 раз в минуту.

- 1986-1988гг. – Сингапурская и Осакская фондовые биржи начинают торговать фьючерсами на японский индекс.

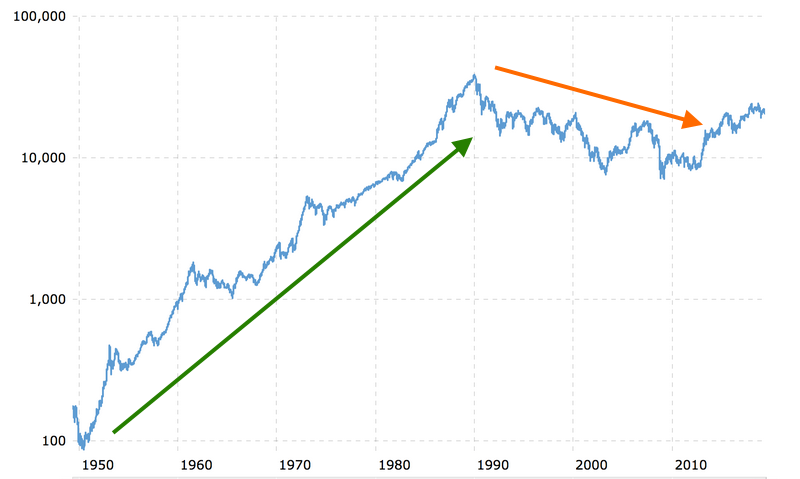

Исторические котировки индекса Nikkei (1950-2010е годы):

С начала 1950-х по начало 2010-х индекс имеет две явные тенденции: взлет на отрезке 1950-1990 и падение 1990-2010, когда за двадцать лет индекс “сдулся” примерно в 4 раза. Кстати интересно, что из десяти самых неудачных дней индекса с максимальным дневным падением ни одно не приходится на 1990-е гг., хотя целых четыре – на октябрь 2008 года. Мировой нефтяной кризис начала 1970-х мало заметен на графике: японская экономика быстро восстановилась и продолжила рост.

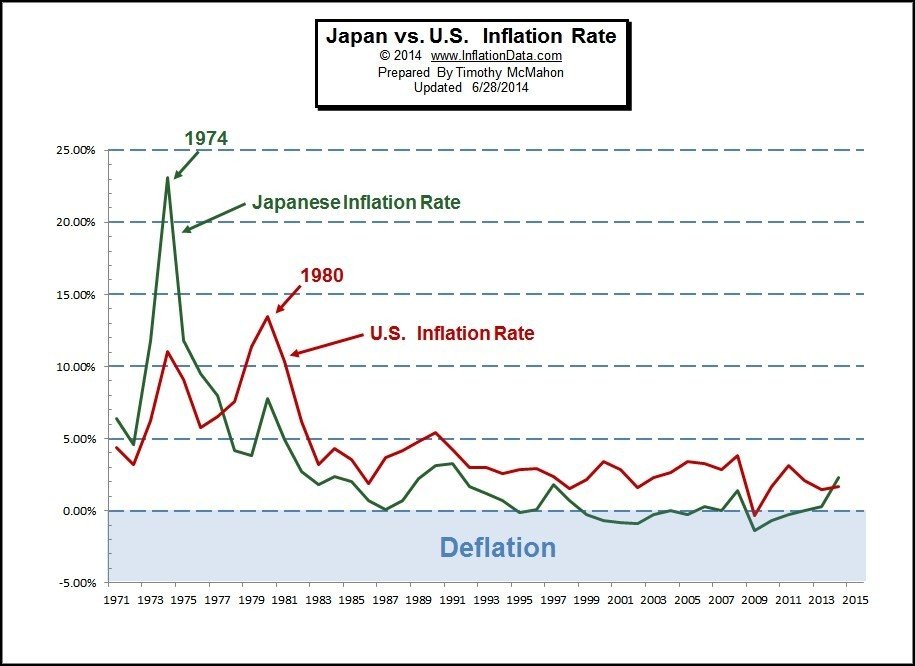

Можно возразить, что японский рынок в 1970-е лишь догонял высокую инфляцию. Однако заметному скачку инфляции в 1974 году – с 5 до почти 24% – предшествовал рост индекса Nikkei на 36% в 1971 г. и на целых 92% в 1972 г. Второй нефтяной кризис 1979-80 годов отразился на инфляции в Японии уже гораздо слабее, в том числе по сравнению с США:

Почему падали 30 лет?

Итак, почему японский рынок падал целых двадцать лет после своего пика и даже через 30 лет все еще далек от исторического максимума? Это уникальная ситуация, особенно для развитого рынка – настолько, что ее даже приводят в в пример противники инвестиций в фондовые активы.

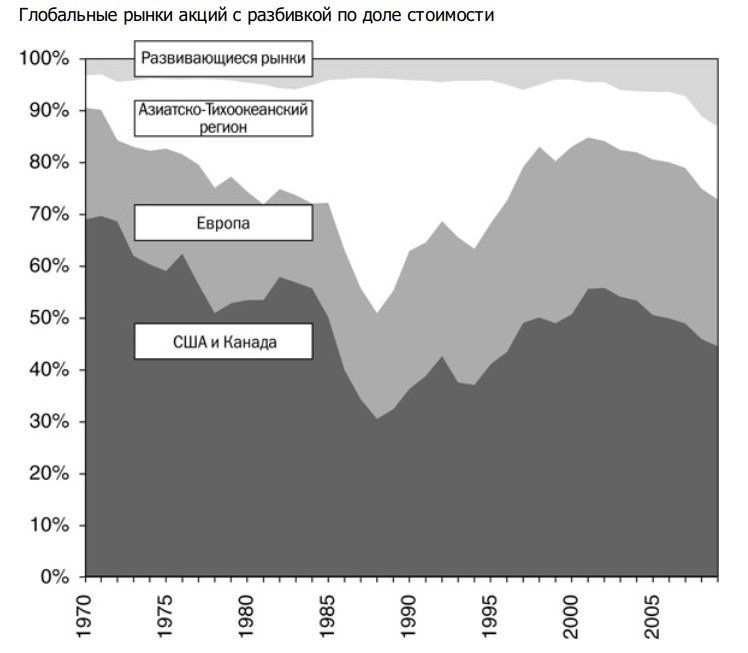

Однако падение перестает быть удивительным, если мы посчитаем среднегеометрическую доходность за 40 лет в период роста: она оказывается равной примерно 16% годовых, что заметно выше, чем у развитых рынков. Ричард Ферри в своей книге о распределении активов приводит историческую диаграмму глобальных рынков по доле их стоимости:

Тут нас интересует Азиатско-Тихоокеанский регион (белый цвет), который в начале 1970х составлял лишь около 8% мировых рынков, тогда как доля США была почти 70%. Однако через двадцать лет к концу 1980х годов ситуация кардинально меняется: Азиатско-Тихоокеанский регион, главную роль в котором играет японский индекс, занимает порядка 40%, а Америка – лишь около 30%! Итого, в этот период США потеряли свое мировое лидерство по капитализации активов.

Но рыночные законы взяли свое, и даже маниакальное трудолюбие японцев в сочетании с высокими технологиями не смогло их изменить: рынок надолго упал, поскольку перед этим очень долго и бурно рос. Последний стремительный взлет с середины до конца 1980х конечно заметно добавил жару, но в целом оказался лишь финишным рывком на уже перегретом рынке. Известный факт, цитируемый многими источниками: стоимость метра коммерческой недвижимости в отдельных районах Токио в 1990 году достигала 1 млн. долларов.

Исторические и актуальные котировки индекса Nikkei

Котировки nikkei225 предоставлены TradingView

Все очень плохо?

Тем не менее даже в текущей ситуации у сторонников фондового рынка есть свой аргумент в пользу Японии. Дело в том, что индекс никкей рассчитывается в национальной валюте, тогда как фонды, позволяющие в него инвестировать, обычно номинированы в долларах. Иначе говоря, результат таких фондов включает отношение йены к американскому доллару.

Доллар же, начиная с запуска свободного валютного рынка в начале 1970х, почти постоянно слабел к японской валюте вплоть до 2012 года. И это тоже уникально. В результате и в 2000, и в 2008 годах индекс никкей в долларах был близок к своему историческому максимуму (полная доходность по данным msci.com):

Рост Nikkei после 2012 года был связан с успешными действиями правительства Японии, которые в том числе сумели ослабить курс национальной валюты – после чего в 2016 году произошло пробитие исторического максимума.

Семейство индексов Nikkei

В течение 1980-2000-х гг. Nikkei постепенно обрастал дополнительными индексами, в числе которых:

- Nikkei 500

- JASDAQ

- Nikkei 300

- Nikkei Japan 1000

В 2013 году рынок Японии прошел через серьезную реорганизацию, результатом которой стало создание Japan Exchange Group, биржи с суммарной капитализацией около $5 трлн.

Основным индексом обновленной структуры стал JPX-Nikkei 400, в составе которого 400 крупнейших компаний, представленных на бирже. С января 2014 г. этот индекс рассчитывается ежесекундно, причем в двух различных методиках: с учетом реинвестированных дивидендов и только изменений цены.

Nikkei Mid & Small Cap включает в себя 200 компаний, следующие за Nikkei 400 по капитализации.

Также существует 36 отраслевых индексов и 8 так называемых Style Indices. Под стилем здесь имеется в виду тип портфеля по уровню риска, соответствующий тому или иному стилю инвестирования.

Второй по значимости для японского фондового рынка индекс – TOPIX (Tokyo Stock Price Index), в который на сегодня входит 1947 компаний, торгуемых в первой секции Токийской фондовой биржи. Он рассчитывается с 1968 года, причем важное отличие от Nikkei в методике расчета заключается в том, что при вычислении котировок учитываются доли акций компаний, находящиеся в свободном обращении. Котировки индексов очень близки и заметно расходились лишь в периоды низкой ликвидности, т.е. кризисов:

Также существует и ряд субиндексов, рассчитывающих различные конфигурации из количества компаний и размера их капитализации. В их числе: Topix Core 30, Topix Large 70, Topix Mid 400, Topix Small.

Логика их формирования явно следует из названий; каждый следующий индекс охватывает большее количество компаний меньшей капитализации. Также есть 33 отраслевых субиндекса, объединяющие компании по секторам экономики.

Инвестирование в индексы Nikkei

Прямые инвестиции в индекс невозможны, но есть несколько биржевых фондов (ETF), которые либо повторяют индекс, либо отслеживают японские активы с высокой корреляцией к Nikkei. Наибольшей капитализацией ожидаемо обладают фонды на биржах США:

Можно инвестировать и в евро: например через фонд Amundi JPX Nikkei 400 UCITS ETF или Amundi Index MSCI Japan UCITS ETF. Также на Nikkei 400 и на Mid&Small Cap торгуются фьючерсные и опционные контракты.

Долларовые инвестиции в СберБанке — это инвестиционные продукты, номинированные в долларах США, которые позволяют зарабатывать на изменениях курса валюты или доходности иностранных активов. К ним относятся:

- Долларовые депозиты — вклад в долларах с фиксированным доходом.

- Долларовые облигации — долговые инструменты с выплатами в долларах.

- Инвестиции в зарубежные акции и ПИФы — покупка ценных бумаг и фондов, котирующихся в долларах.

- Индивидуальные инвестиционные счета (ИИС) в долларах — инвестиции с налоговыми льготами, привязанные к валютным активам.

Долларовые инвестиции защищают от колебаний рубля и позволяют инвестировать в международные рынки.

Комментарии